Aprovada no fim de 2023, através da Emenda Constitucional 132/2023, a Reforma Tributária trouxe dúvidas aos contribuintes – incluindo quem atua no agronegócio -, principalmente pelo fato de que muitas definições dependem de Leis Complementares, que somente começarão a ser discutidas no primeiro semestre de 2024.

Pensada para modernizar o sistema tributário do país e descomplicar as responsabilidades fiscais, a Reforma envolve a unificação de impostos, a redistribuição das competências tributárias entre União, estados e municípios, a revisão de alíquotas e a eliminação de incentivos fiscais, entre outros.

No agronegócio, o primeiro impacto da Reforma Tributária está relacionado à sucessão familiar, já que a Emenda Constitucional promoveu alterações na forma de estipulação das alíquotas do Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), bem como firmou diretrizes para a apuração e recolhimento do tributo.

A incerteza relacionada às leis complementares, que deverão ser discutidas no Congresso nos próximos meses, também deixa em alerta os produtores, pois estas ditarão a aplicação de muitos pontos da Reforma. Apesar de não haver nenhum esboço sobre elas, sabe-se que definirão o funcionamento da Contribuição sobre Bens e Serviços (CBS), do Imposto sobre Bens e Serviços (IBS) e do Imposto Seletivo (IS), dentre outros aspectos da reestruturação fiscal.

Pontos de atenção da Reforma Tributária para o agronegócio

ITCMD

As principais mudanças geradas pela Reforma Tributária para o agronegócio diz respeito ao ITCMD. Estas devem entrar em vigor já em 2024 e incluem a apuração sobre bens móveis no domicílio de quem faleceu, em caso de abertura de inventário; e a introdução obrigatória de alíquotas progressivas em estados que até então não adotavam essa prática.

Isso significa que os interessados não vão mais poder buscar o estado com a alíquota mais atrativa para fazer a sucessão. Nesse caso, a orientação é de que quem deseja fazer alguma movimentação relacionada à sucessão ou transferência de patrimônio aproveite as condições atuais, que ainda aguardam essa movimentação dos Estados.

Imposto Seletivo

O Imposto Seletivo (IS) sobre bens e serviços prejudiciais à saúde ou ao meio ambiente é uma das principais incógnitas da nova Reforma. Ainda não se sabe qual será seu real impacto no setor agropecuário, já que depende de Lei Complementar para ser instituído. O IS deve substituir o Imposto sobre Produtos Industrializados (IPI), com o qual guarda semelhanças.

Outros pontos

- Redução de alíquotas em 60%: será aplicada a alimentos destinados ao consumo humano, produtos agropecuários, aquícolas, pesqueiros, florestais e extrativistas vegetais in natura, insumos agropecuários e aquícolas, entre outros, com detalhes a serem definidos por meio de legislação complementar;

- Isenção total de alíquotas: englobará produtos hortícolas, frutas, ovos, produtos da Cesta Básica Nacional de Alimentos, entre outros, também sujeitos a regulamentação por meio de Lei Complementar;

- Opção para produtores rurais com receita anual inferior a R$ 3.600.000,00: tanto pessoa física quanto jurídica, incluindo o produtor integrado, poderão escolher ser contribuintes da CBS e do IBS. Além disso, está autorizada a concessão de crédito ao adquirente de bens e serviços de produtor rural que não optar pelo IVA-Dual, conforme estabelecido por Lei Complementar;

- Desoneração das exportações: essencial para o agronegócio com vocação exportadora, com destaque para a possibilidade de acumular créditos da CBS e IBS, exigindo considerações sobre Regimes Aduaneiros Especiais;

- Tratamento específico para cooperativas: a CBS e o IBS terão disposições específicas para cooperativas, a serem definidas por Lei Complementar, visando evitar tributação mais onerosa aos cooperados do que aquela resultante das operações realizadas diretamente no mercado;

- Imposto Seletivo – meio ambiente: a abrangência do Imposto Seletivo (IS) em relação a produtos como fertilizantes e defensivos agrícolas será regulamentada por Lei Complementar, gerando preocupações entre os produtores rurais;

- Possibilidade de novas contribuições sobre produtos primários e semielaborados: baseadas na existência de fundos de investimentos em infraestrutura e habitação até abril de 2023, podendo ser cobradas ao longo de 20 anos. Unidades federativas, como Mato Grosso, Goiás e Santa Catarina já instituíram a “taxa do agro”, enquanto outras podem adotar tributos semelhantes;

- Extinção de incentivos fiscais: os incentivos fiscais atualmente presentes no sistema tributário do agronegócio serão eliminados, exigindo análise dos impactos financeiros e considerações sobre a localização geográfica.

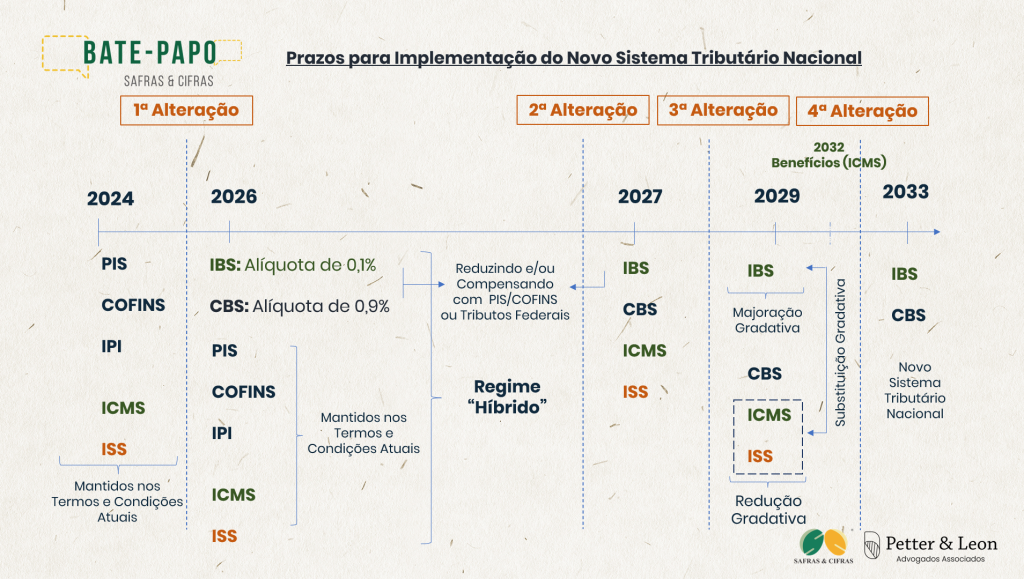

Prazos para implementação da Reforma Tributária

Bate-papo Safras & Cifras: Reforma Tributária

Recentemente, a Safras & Cifras realizou mais uma edição do seu Bate-papo, dessa vez sobre a Reforma Tributária e seus impactos no agro. Nela, o consultor Matheus Machado e o sócio-consultor Luan Fernandes, da S&C, mediados pelo sócio-consultor Alessandro Acosta, unem-se ao advogado Felipe Hessel, do escritório Petter & Leon Advogados Associados, para abordar os pontos de atenção e as oportunidades que virão com as mudanças.

Sobre a Safras & Cifras

Criada em 1990, na cidade de Pelotas, no Rio Grande do Sul, a Safras & Cifras trabalha para famílias do agronegócio, trazendo soluções em Planejamento Sucessório, Governança, Planejamento Tributário e Gestão Econômica e Financeira, Mediação, Gestão Fundiária e Desenvolvimento Humano e Organizacional (DHO).

Acompanhe as redes sociais da Safras & Cifras – @safrasecifras – e fique por dentro das novidades. Ou entre em contato através do email [email protected] ou pelo WhatsApp (53) 99936-4052.